¿Qué es la Deuda Garantizada?

¡Hola! Hoy hablaremos sobre algo importante que todos debemos entender: la deuda garantizada. Aunque el término puede sonar intimidante, es importante entender lo que significa para que podamos tomar mejores decisiones financieras. La deuda garantizada es un concepto fundamental para entender la economía y nuestra situación financiera. Explicaremos cómo funciona y cuáles son los factores a considerar al tomar decisiones sobre ella.

¿Qué es la deuda garantizada?

La deuda garantizada es un tipo de préstamo en el que una entidad financiera, normalmente una institución bancaria, presta una cantidad de dinero a un prestatario asegurando una garantía de devolución. Esta garantía puede ser tanto un bien inmueble como un activo financiero, como los depósitos bancarios, que sirve como respaldo para el préstamo.

En el caso de una hipoteca, por ejemplo, el inmueble adquirido por el prestatario actúa como garantía de devolución para el préstamo. Si el prestatario incumple con el pago de la deuda, el banco tendrá el derecho de recuperar el dinero prestado mediante la venta del inmueble.

Los préstamos garantizados son una opción segura para los bancos, ya que permiten obtener mayores cantidades de dinero con un riesgo más bajo. Por otro lado, los prestatarios pueden obtener mayores cantidades de dinero a un interés más bajo que en los préstamos no garantizados.

En general, los préstamos garantizados tienen un plazo de reembolso más largo que los no garantizados, lo que contribuye a la seguridad del banco. Sin embargo, a los prestatarios se les exige una mayor responsabilidad, ya que de lo contrario podrían perder sus garantías.

Tipos de deuda garantizada

Deuda garantizada es una forma de financiación en la que una entidad acude a un intermediario para obtener financiación. El intermediario se compromete a pagar el capital y los intereses de la deuda a los inversores. Esta forma de financiación ofrece beneficios tanto a la entidad emisora como a los inversores. Los tipos principales de deuda garantizada son:

Deuda hipotecaria es el tipo más común de deuda garantizada. Esta deuda está respaldada por una hipoteca, que es una garantía que se coloca sobre un activo. Los inversores reciben el capital y los intereses de la deuda a través de los pagos de la hipoteca.

Deuda corporativa es una forma de deuda garantizada en la que la garantía es una empresa. Esta deuda está respaldada por los activos de la empresa y los inversores reciben el capital y los intereses de la deuda a través de los pagos de la empresa.

Deuda del gobierno es una forma de deuda garantizada en la que el gobierno garantiza el pago del capital y los intereses de la deuda. Esta deuda se considera una de las inversiones más seguras porque el gobierno está comprometido a pagar el capital y los intereses de la deuda.

Bonos de capital son un tipo de deuda garantizada en la que los inversores reciben el capital y los intereses de la deuda a través de los pagos de la emisión. Esta deuda es respaldada por los activos de la empresa. Los bonos de capital son una forma de financiación a largo plazo.

Ventajas de la deuda garantizada

La deuda garantizada es una forma de endeudamiento que ofrece una serie de ventajas y beneficios significativos para los acreedores y los prestatarios. Estas ventajas incluyen:

- Garantía legal: el prestatario estará protegido por una garantía legal. Esto significa que, en caso de impago, el acreedor podrá recurrir a la garantía y obtener el pago completo.

- Mayor seguridad: el acreedor tendrá la seguridad de que obtendrá el pago completo de la deuda, sin importar el estado financiero del prestatario.

- Costos de endeudamiento reducidos: los costos de endeudamiento también serán reducidos, ya que el riesgo para el acreedor es menor.

- Flexibilidad de pago: el prestatario tendrá la flexibilidad de elegir entre diferentes plazos de pago para devolver la deuda.

- Soporte financiero: el acreedor tendrá el apoyo financiero necesario para cumplir con sus obligaciones.

En resumen, la deuda garantizada ofrece una serie de ventajas y beneficios significativos tanto para el prestatario como para el acreedor.

Desventajas de la deuda garantizada

La deuda garantizada no ofrece la misma flexibilidad que un préstamo bancario. Los plazos de reembolso suelen ser más largos y la cantidad de capital que se puede obtener es mucho menor. Esto significa que los intereses de la deuda garantizada son mucho más altos que los de un préstamo bancario. Además, hay una gran cantidad de requisitos y regulaciones que tienen que cumplirse para obtener una deuda garantizada. Estos requisitos incluyen tener un buen historial de crédito, una buena reputación comercial y una buena cantidad de fondos en efectivo.

Otra desventaja es que la deuda garantizada generalmente está limitada a los propietarios de negocios. Esto significa que los dueños de negocios son los únicos que pueden solicitar una deuda garantizada. Esto significa que los emprendedores que no tienen un negocio no pueden obtener una deuda garantizada. Esto limita la cantidad de personas que pueden acceder a este tipo de financiación.

Además, la deuda garantizada tiene una tasa de interés mucho mayor que la de los préstamos bancarios. Esto significa que los prestatarios pagan más intereses. Esto puede ser una desventaja para aquellos que buscan financiación a corto plazo, ya que tendrán que pagar intereses más altos durante un período más largo. Esto significa que la deuda garantizada puede no ser la mejor opción para aquellos que buscan financiación a corto plazo.

Riesgos asociados a la inversión en deuda garantizada

La deuda garantizada es un tipo de inversión de bajo riesgo, pero aún así existen ciertos riesgos a tener en cuenta. La principal limitación de la deuda garantizada es que los rendimientos no son tan altos como los de otros tipos de inversión, como acciones o bonos. Además, el valor de la inversión puede fluctuar con el tiempo, lo que puede dar lugar a pérdidas si se vende antes de su vencimiento. Los inversores también deben tener en cuenta la posibilidad de que el emisor de la deuda garantizada pueda no cumplir con sus pagos, lo que podría dar lugar a una pérdida de capital.

Otro riesgo importante asociado a la deuda garantizada es el de la inflación. Si la tasa de inflación supera la tasa de interés pagada por la inversión, los inversores pueden tener pérdidas reales en el valor de su dinero. Por último, los inversores pueden sufrir pérdidas si se produce una disminución en la calificación de crédito de la deuda garantizada, lo que reduce el precio de los títulos.

¿Cómo se calcula la tasa de interés en la deuda garantizada?

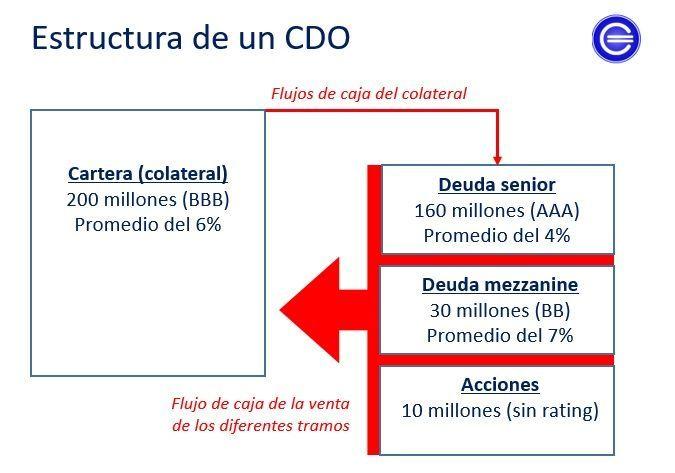

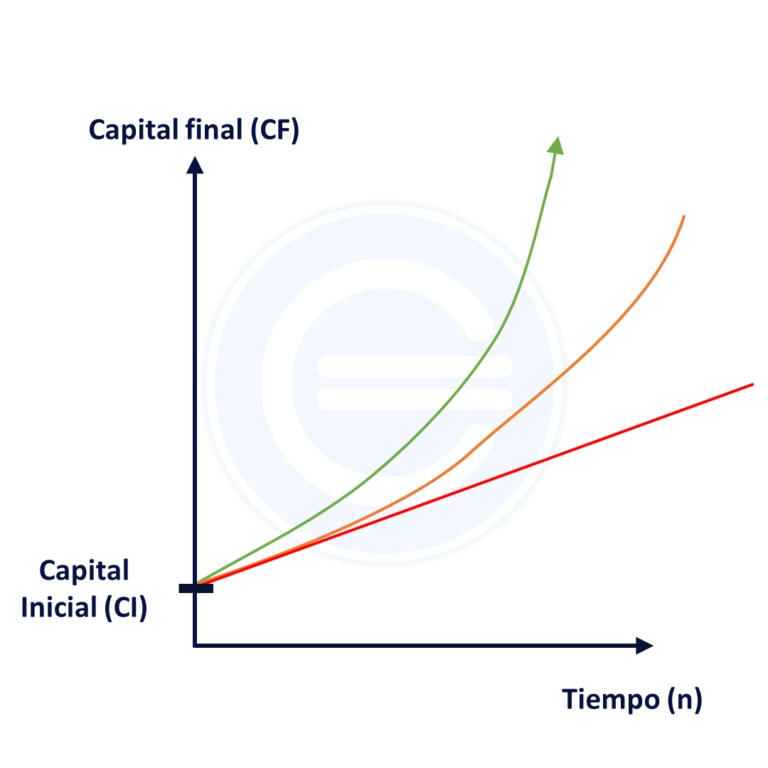

La tasa de interés de la deuda garantizada se calcula de acuerdo a la tasa de descuento aplicada. Esta es la tasa de interés que se establece para determinar el valor presente de los flujos de efectivo futuros. La tasa de descuento se aplica para calcular el valor actual de una inversión futura, a través de los intereses compuestos.

Por lo tanto, la tasa de interés de la deuda garantizada se determina multiplicando la tasa de descuento por el monto total del préstamo. Esto significa que la tasa de descuento se aplica a todos los intereses futuros con el fin de calcular el valor presente de los flujos de efectivo futuros. Esta tasa de interés se aplica a la deuda garantizada, para determinar el valor total que se debe pagar.

¿Quién emite deuda garantizada?

La deuda garantizada es emitida por una entidad gubernamental, generalmente un Estado, una provincia, un municipio, un organismo autónomo o una empresa pública. Estos entes emiten bonos para financiar proyectos específicos o para recaudar fondos para el pago de servicios públicos. La deuda garantizada ofrece una seguridad a los inversores, ya que está respaldada por la capacidad de pago del emisor. Una de las principales características de la deuda garantizada es que el emisor se compromete a pagar los intereses y el principal a los tenedores de los bonos hasta su vencimiento. Estos bonos tienen un plazo de vencimiento generalmente de 10 a 30 años.

Los bonos garantizados se emiten a tasas fijas, pero también se pueden emitir bonos con tasas variables. Esta clase de bonos se llama bonos de tasa de interés flotante. Estos bonos se emiten a tasas de interés que están ligadas a un índice externo, como el índice de precios al consumidor (IPC) o el índice de precios de los productos básicos (PPI).

Los bonos garantizados son una forma segura de inversión para los inversores, ya que los emisores están respaldados por el poder de pago del Estado. Estos bonos también ofrecen una rentabilidad estable, ya que los tenedores de bonos reciben intereses fijos o variables hasta el vencimiento del bono.

¿Quiénes invierten en deuda garantizada?

La deuda garantizada es una inversión segura y rentable para muchos. Estos inversores pueden ser personas, instituciones, entidades públicas o privadas, o incluso gobiernos. El riesgo de inversión es muy bajo, ya que está respaldado por el emisor o el Estado, lo que significa que el riesgo de incumplimiento es mínimo. Esta clase de inversión ofrece rendimientos altos, aunque los intereses generalmente se pagan en forma de cupones.

Los inversores individuales pueden invertir en deuda garantizada a través de una variedad de productos financieros como bonos, títulos de deuda y fondos mutuos. Estos productos ofrecen una forma segura de inversión con rendimientos atractivos y muchos inversores los encuentran atractivos. Los inversores institucionales también invierten en deuda garantizada, ya que les proporciona una forma segura de invertir en activos sin asumir los riesgos asociados con otros activos. Estos inversores incluyen bancos, compañías de seguros, fondos de pensiones y fondos de inversión.

Los gobiernos también invierten en deuda garantizada para obtener una fuente segura de financiamiento a largo plazo. Estas inversiones son ideales para los gobiernos, ya que aseguran el rendimiento de la inversión. Por lo tanto, es una forma segura y fiable de financiar proyectos a largo plazo. Las entidades públicas también invierten en deuda garantizada, como una forma segura de financiar sus proyectos a largo plazo.

En conclusión, la deuda garantizada es una inversión segura y rentable para muchos inversores. Los inversores individuales, institucionales, gobiernos y entidades públicas pueden invertir en deuda garantizada para obtener una fuente segura de financiamiento y un rendimiento atractivo.

¿Cómo se negocia la deuda garantizada?

La deuda garantizada es un acuerdo entre un acreedor y una entidad, en el que la entidad se compromete a pagar una cantidad determinada de dinero al acreedor. El acreedor, a cambio, puede solicitar garantías para asegurar que se cumplan los términos del acuerdo. Estas garantías pueden incluir activos, como bienes raíces, embarcaciones o automóviles, o contratos, como los seguros o los títulos de deuda.

Para negociar la deuda garantizada, el acreedor y la entidad deben establecer los términos del acuerdo. Estos términos pueden incluir las cantidades de dinero a pagar, los plazos de pago, las garantías ofrecidas y los términos de renegociación. El acreedor también puede exigir una compensación adicional en caso de incumplimiento de los términos del acuerdo. Una vez que se hayan establecido los términos, el acreedor y la entidad deben firmar un documento legal para formalizar el acuerdo.

Negociar la deuda garantizada también requiere que el acreedor y la entidad establezcan un plan de pagos. El plan debe incluir la cantidad de dinero a pagar, los plazos de vencimiento de los pagos y los intereses aplicables. El plan también puede incluir límites en la cantidad de dinero que el acreedor puede exigir en caso de incumplimiento. Una vez que se haya establecido el plan de pagos, el acreedor y la entidad deben firmar un documento legal para confirmar el acuerdo.

Finalmente, el acreedor y la entidad deben establecer una forma de monitorear el cumplimiento del acuerdo. Esto puede incluir el envío de recordatorios de pagos a la entidad, la verificación de los activos y los contratos garantizados y una consulta con el acreedor para asegurar que se cumplan los términos del acuerdo. El acreedor también puede exigir una compensación adicional en caso de incumplimiento.

¿Cómo se cotiza la deuda garantizada?

La deuda garantizada se cotiza a través de un activo subyacente que es el emisor de los títulos. Esto significa que el precio de los títulos está basado en el valor de los activos del emisor. Esto quiere decir que si el emisor no puede cumplir con los términos de los títulos, el valor de los títulos disminuirá. Esto también significa que los precios de los títulos pueden variar según el rendimiento de los activos del emisor. Por lo tanto, el rendimiento de los títulos puede ser más alto o más bajo que el rendimiento de los activos subyacentes.

Además, los precios de los títulos pueden ser afectados por los tipos de interés. Si los tipos de interés aumentan, los títulos pueden disminuir en valor. Si los tipos de interés disminuyen, los títulos pueden aumentar en valor. Esto significa que los inversores deben vigilar los tipos de interés para determinar el precio de los títulos. También debe tenerse en cuenta que los títulos con mayor riesgo tendrán mayores fluctuaciones en el precio.

Además, los inversores también deben considerar los costes de los títulos. Esto incluye los costes de transacción y los costes de mantenimiento. Estos costes pueden afectar el rendimiento de los títulos. Por lo tanto, es importante que los inversores consideren estos costes antes de invertir en los títulos.

¿Qué estrategias se pueden

La deuda garantizada es una forma de deuda con la que los emisores reciben una garantía de pago a cambio de una tasa de interés baja. Esta garantía puede ser proporcionada por el gobierno, un banco, una corporación u otra entidad. Esta forma de deuda también se conoce como deuda asegurada.

Existen varias estrategias para gestionar la deuda garantizada. Estas estrategias pueden ayudar a los inversores a tomar decisiones sobre su inversión y a asegurar que su dinero se invierte de manera segura y rentable. A continuación se muestran algunas de estas estrategias:

Aseguramiento de tasas de interés: Los inversores pueden asegurarse de las tasas de interés de la deuda garantizada a través de un contrato de swap de tasas de interés. Esto les da la seguridad de que el rendimiento de su inversión se mantendrá estable, incluso en entornos económicos volátiles.

Gestión de riesgos: Los inversores también pueden utilizar estrategias de gestión de riesgos para limitar el impacto de los cambios en el entorno económico. Estas estrategias incluyen la diversificación del portafolio, la cobertura de seguros y el uso de instrumentos financieros como opciones y futuros para limitar su exposición al riesgo.

Diversificación: Los inversores también pueden diversificar su cartera de deuda garantizada para reducir el riesgo. Esto implica la inversión en diferentes tipos de deuda, como bonos corporativos, bonos del gobierno, bonos municipales y bonos de alto rendimiento. Esta estrategia puede ayudar a los inversores a reducir el riesgo de su cartera de inversiones.

¡Esperamos con interés sus comentarios y experiencias con respecto a la deuda garantizada! ¡Estamos seguros de que sus opiniones y consejos nos ayudarán a todos a mejorar nuestra comprensión de este tema! ¡Gracias por leer!