Leverage Buyout vs. Venture Capital: ¿Cuáles son las Diferencias?

¿Estás confundido sobre cómo funcionan el leverage buyout y el venture capital? ¡No te preocupes! Estamos aquí para explicarte todos los detalles para que entiendas la diferencia entre ambos.

¿Qué es un Leverage Buyout?

Un Leverage Buyout (LBO) es una estrategia de adquisición de empresas que involucra el uso de una gran cantidad de deuda para financiar la adquisición. Una empresa adquirida a través de un LBO se conoce como una «empresa apalancada». El propósito de un LBO es aprovechar el uso de la deuda para aumentar el rendimiento para los inversores y aumentar el valor de la adquisición.

En un LBO, un inversor o un grupo de inversores adquieren una empresa utilizando una combinación de capital propio y deuda. La deuda se utiliza para financiar la adquisición, y los inversores utilizan el flujo de efectivo existente de la empresa para pagar los intereses sobre la deuda y devolver el capital. El resultado es una empresa con una relación deuda-capital significativamente mayor que la de una empresa no apalancada. A menudo, el objetivo de los inversores es aumentar el valor de la empresa a través de la reestructuración o el crecimiento, y luego venderla para obtener una ganancia.

Diferente al Leverage Buyout, el Venture Capital es una inversión de capital de riesgo realizada por un inversionista privado en una empresa emergente. Estas inversiones se realizan a cambio de una participación en la propiedad de la empresa, a menudo a cambio de una participación en los beneficios futuros. El objetivo de un inversor de capital de riesgo es aumentar el valor de su inversión a través de la ayuda a la empresa a crecer y expandirse. Esto se logra a través del aporte de capital, asesoramiento y conexiones.

¿Qué es el Venture Capital?

El Venture Capital (VC) es una forma de financiación para empresas privadas. Se trata de una inversión de capital de riesgo de terceros, generalmente de capital de riesgo, fondos de inversión y empresas de capital de riesgo. El inversor ofrece capital a una empresa a cambio de una participación minoritaria en la empresa. El objetivo principal del inversor es obtener un beneficio a través del crecimiento de la compañía, ya sea a través de una salida, como una venta a una empresa más grande, una fusión con otra compañía o una oferta pública inicial (IPO).

En contraste con el Leverage Buyout (LBO), el VC se centra en empresas con alto potencial de crecimiento, generalmente empresas jóvenes o empresas que se encuentran en etapas tempranas de desarrollo. En lugar de comprar una empresa con el objetivo de mejorar su valor y venderla, el VC desea ayudar a la empresa a desarrollarse para aumentar el valor de la empresa y así obtener una mayor ganancia. El VC también tiene un enfoque más amplio que el LBO, ya que el VC busca una mayor diversificación de inversiones, mientras que el LBO se centra en una sola empresa.

El VC también ofrece recursos adicionales para la empresa, como asesoría, recursos humanos, asesoramiento legal y acceso a recursos financieros. El VC trabaja estrechamente con la empresa para ayudarla a alcanzar sus objetivos de crecimiento y desarrollo. En última instancia, el VC quiere obtener una salida rentable para su inversión, ya sea a través de una venta, una fusión o una oferta pública inicial.

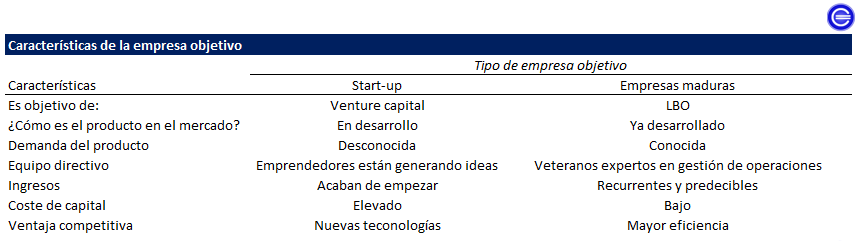

¿Cuáles son las principales diferencias entre Leverage Buyout y Venture Capital?

El leveraged buyout (LBO) es una estrategia de inversión en la que un inversor adquiere una empresa usando una combinación de financiamiento propio y deuda para financiar la adquisición. Los inversores de LBO suelen ser fondos de capital de riesgo, fondos de inversión privados o empresas de inversión.

El Venture Capital (VC) es una forma de financiación para empresas emergentes o en fase de crecimiento. Los inversores de capital de riesgo ofrecen financiación de capital a cambio de una participación en los beneficios futuros de la empresa. Estos inversores suelen buscar empresas con un alto potencial de crecimiento y una capacidad para generar beneficios a largo plazo.

La principal diferencia entre LBO y VC es el objetivo del inversor. Los inversores de LBO buscan generar una rentabilidad a corto plazo al adquirir una empresa y aumentar su valor. Por otro lado, los inversores de VC buscan invertir en empresas con alto potencial de crecimiento a largo plazo. Los inversores de LBO también toman mayores riesgos que los inversores de VC, ya que los inversores de LBO suelen financiar la mayor parte de la adquisición con deuda, lo que significa que los inversores tienen que asumir el riesgo de incumplimiento de la deuda. Por otro lado, los inversores de VC suelen adquirir una participación en la empresa a cambio de su financiación, lo que reduce su riesgo.

Otra diferencia entre LBO y VC es el nivel de implicación de los inversores. Los inversores de LBO suelen ser inversores pasivos que no están involucrados en la gestión de la empresa. Por otro lado, los inversores de VC suelen ser inversores activos que están implicados en la gestión de la empresa y buscan establecer relaciones a largo plazo con el equipo de la empresa.

Ventajas de Leverage Buyout

Un leverage buyout (LBO) es una estrategia financiera utilizada para adquirir una empresa. Consiste en una combinación de deuda y capital propio para financiar la adquisición. Una vez adquirida la empresa, los nuevos propietarios realizan cambios operativos para aumentar el valor de la empresa. Estas mejoras pueden ser significativas si se implementan correctamente.

Una de las principales ventajas de un LBO es que los inversores de capital de riesgo pueden obtener una rentabilidad a corto plazo. Los nuevos propietarios pueden reducir costos y aumentar la eficiencia de la empresa adquirida. También pueden realizar cambios estructurales para aumentar el valor de la empresa. Los inversores también pueden obtener una mejora significativa del flujo de caja para la empresa adquirida.

Un LBO también ofrece un mayor control para los nuevos propietarios. Esto es especialmente cierto si el equipo de gestión es parte de la transacción. Los nuevos propietarios tienen la libertad de cambiar la estructura de la empresa, reducir los costos, realizar adquisiciones, desarrollar nuevos productos y establecer nuevas estrategias.

Los LBO también son beneficiosos para los minoristas. Esto se debe a la posibilidad de obtener una rentabilidad a corto plazo. Los minoristas también tienen la oportunidad de obtener una participación en la empresa adquirida, lo que les da una mayor exposición al mercado y una oportunidad de participar en el crecimiento de la empresa.

En general, los LBO ofrecen una mejora significativa en el valor de la empresa adquirida. Esta mejora se logra a través de una mejora en la eficiencia operativa, una reducción de costes, una mejora en el flujo de caja y un mayor control para los nuevos propietarios. Los LBO también pueden ser beneficiosos para los minoristas, ofreciéndoles una rentabilidad a corto plazo y una participación en el crecimiento de la empresa adquirida.

Ventajas del Venture Capital

Venture Capital ofrece una serie de ventajas que lo convierten en una alternativa muy atractiva para la financiación de proyectos empresariales. Estas ventajas incluyen:

Flexibilidad: El Venture Capital ofrece una mayor flexibilidad que otros tipos de financiación. Esto se debe a que no está sujeto a los mismos requisitos de cumplimiento y los términos de la inversión se pueden negociar entre las partes.

Capital a largo plazo: Al contrario de los Leveraged Buyouts, el Venture Capital provee fondos a largo plazo a las empresas, lo que les permite centrarse en el crecimiento y desarrollo a largo plazo. Esto también les permite tener una mayor seguridad financiera.

Asesoramiento experto: Los inversores de Venture Capital proveen un valioso conocimiento y experiencia de negocios. Esto les permite ayudar a las empresas a desarrollar estrategias de negocios y a tomar mejores decisiones.

Acceso a nuevos mercados: El Venture Capital también proporciona a las empresas acceso a nuevos mercados y recursos. Esto les permite aumentar su alcance y también les permite aprovechar oportunidades de negocio.

Redes de contactos: Los inversores de Venture Capital también ofrecen a las empresas acceso a redes de contactos y recursos. Esto les permite tener una mejor visibilidad y, a su vez, obtener un mayor éxito en sus operaciones.

Desventajas del Leverage Buyout

Un Leverage Buyout (LBO) implica la adquisición de una compañía con una combinación de deuda y capital propio. Un LBO puede ser una excelente forma de adquirir una compañía y asegurar su futuro. Sin embargo, hay algunas desventajas que deben tenerse en cuenta.

Un LBO acarrea un alto riesgo. Una compañía adquirida con LBO necesita generar suficiente flujo de caja para pagar la deuda, lo que puede ser difícil de lograr. Si no se logra, el LBO puede acabar en bancarrota. Además, el riesgo de default es alto, lo que puede aumentar el costo de la deuda.

Además, la estructura financiera de un LBO es generalmente más compleja. Requiere una cantidad significativa de deuda, lo que significa que los acreedores tienen el control sobre los activos de la compañía. Esto puede limitar los planes de crecimiento de la compañía, ya que los acreedores deben aprobar cualquier cambio.

Un LBO también puede tener un efecto negativo en el capital humano. Los trabajadores de la compañía adquirida pueden verse afectados por los cambios que se producen, como cambios en el lugar de trabajo o en el salario. Esto puede provocar la fuga de talento.

Además, un LBO generalmente no es una opción para quienes deseen realizar una inversión a largo plazo. Las inversiones a largo plazo en la compañía adquirida son difíciles de realizar debido a la estructura financiera del LBO. Los acreedores priorizan la devolución de la deuda, no la re-inversión.

Desventajas del Venture Capital

El Venture Capital presenta algunas desventajas, como el riesgo inherente a cualquier proyecto de inversión. Los inversores deben tener en cuenta que los proyectos de Venture Capital podrían fracasar y provocar una pérdida de capital. Además, los inversores tienen que estar conscientes de que los proyectos de Venture Capital suelen durar más tiempo de lo esperado. Esto significa que los inversores tendrán que esperar un periodo relativamente largo para recibir una rentabilidad. Otro inconveniente del Venture Capital es la falta de control que tienen los inversores sobre los proyectos y empresas en las que han invertido. Los inversores de Venture Capital no tienen control sobre el manejo de la empresa y pueden verse excluidos de la toma de decisiones importantes. Por último, cabe destacar que los inversores de Venture Capital deben estar dispuestos a compartir la rentabilidad con otros inversores en el proyecto si el mismo resulta un éxito.

¿Cuándo es mejor usar Leverage Buyout o Venture Capital?

Leverage Buyout (LBO) es un tipo de transacción de adquisición financiera que se basa en el uso de deuda para comprar una empresa o una parte de ella. El objetivo de un LBO es comprar una empresa con el financiamiento de un tercero. El financiamiento es proporcionado por inversores externos, como los bancos, los prestamistas o los fondos de inversión. El uso de la deuda permite que los inversores adquieran una empresa sin tener que poner tanto dinero de su propio bolsillo.

En cambio, el Venture Capital (VC) es un tipo de financiación que se ofrece a las empresas en etapas tempranas, generalmente con el objetivo de impulsar el crecimiento. El capital de riesgo es aportado por firmas especializadas, que invierten en empresas con un alto potencial de crecimiento. Estas firmas esperan que sus inversiones se multipliquen gracias al crecimiento de la empresa y a la eventual venta de su participación.

El LBO es una buena opción cuando se busca comprar una empresa con el objetivo de hacerla rentable. Los inversores externos aportan el capital necesario para la adquisición y los fondos propios se limitan a una inversión mínima. En cambio, el VC es una mejor opción para empresas con un alto potencial de crecimiento. Los inversores aportan capital para el crecimiento de la empresa y esperan una retribución a largo plazo.

Conclusiones

Conclusiones

Un leverage buyout es una forma de adquirir una empresa usando una combinación de deuda y capital para financiar la transacción. Mientras que el venture capital es una inversión a largo plazo en una empresa para permitirle crecer a través de la financiación inicial, la asesoría y el capital de riesgo.

Ambas opciones ofrecen beneficios para los inversores, aunque el leverage buyout ofrece a los inversores una mayor posibilidad de capitalizar en la revalorización de la empresa al adquirirla y reducir los costos. Por su parte, el venture capital ofrece una mayor posibilidad de obtener una ganancia a largo plazo, al obtener una participación en la empresa y asesorarla para que crezca.

Aunque los objetivos de ambas opciones son diferentes, tienen en común el hecho de que los inversores buscan beneficiarse monetariamente. La elección entre un leverage buyout o un venture capital depende de los objetivos y los recursos del inversor.

¡Espero que hayas disfrutado leyendo este post! Si te ha resultado interesante, me encantaría saber tus opiniones. ¡No olvides compartirlo con tus amigos para que también conozcan la diferencia entre Leverage Buyout y Venture Capital! ¡Hasta pronto!